കുട്ടികൾക്കായുള്ള ഇന്ത്യയിലെ മികച്ച നിക്ഷേപ പദ്ധതികൾ

ഇന്ന് മിക്ക മാതാപിതാക്കളും ഇൻഷുറൻസ് കമ്പനികളും ഫണ്ട് ഹൌസുകളും വാഗ്ദാനം ചെയ്യുന്ന കുട്ടികളെ പരിരക്ഷിക്കുന്ന യൂണിറ്റ് ലിങ്ക്ഡ് ഇൻഷുറൻസ് പ്ലാനുകളും നിക്ഷേപ പദ്ധതികളെ കുറിച്ചും അറിയാൻ ശ്രമിക്കാറുണ്ട്,. തീർച്ചയായും നിങ്ങളുടെ കുട്ടിയുടെ വിദ്യാഭ്യാസത്തിന് ഇത്തരം പദ്ധതികൾ സഹായിക്കുന്നതാണ് , കൂടാതെ ഒരു പരിധി വരെ

പരിരക്ഷയും, ഉറപ്പാക്കുന്നതാണ് .

എന്നാൽ, ഇത്തരം ഇൻഷുറൻസ് പദ്ധതികൾ വഴി ലഭിക്കുന്ന റിട്ടേണുകൾ തീരെ കുറവായിരിക്കും . ഇനി നിങ്ങൾ ചെറിയ പ്ലാൻ തിരഞ്ഞെടുക്കുകയാണെങ്കിലും റിട്ടേൺ കുറവായിരിക്കും . നിങ്ങളുടെ കുട്ടിയുടെ വിദ്യാഭ്യാസം സുരക്ഷിതമാക്കാൻ നിങ്ങൾ ആഗ്രഹിക്കുന്നെങ്കിൽ, അതായതു നിങ്ങളുടെ പെട്ടെന്നുള്ള മരണം പോലും കുട്ടിയുടെ വിദ്യാഭ്യാസത്തെ ഒരു തരത്തിലും ബാധിക്കരുത് എന്ന് നിങ്ങൾ ആഗ്രഹിക്കുന്നെങ്കിൽ ഒരു പ്ലെയിൻ വാനില ടേം ഇൻഷുറൻസ് ആണ് നിങ്ങളുടെ ലക്ഷ്യമെങ്കിൽ, . ചില നിക്ഷേപ പദ്ധതികൾ ഇതാ.

പിപിഎഫ്

പല കാരണങ്ങളാൽ നിക്ഷേപം നടത്തുന്നതിനുള്ള ഏറ്റവും നല്ല പദ്ധതിയാണിത്. നിങ്ങളുടെ കുട്ടിയുടെ വിദ്യാഭ്യാസത്തിനുള്ള ഒരു കോർപ്പസ് സൃഷ്ടിക്കാൻ കഴിയുന്ന 15 വർഷത്തെ പദ്ധതിയാണിത്. നിലവിൽ 8 ശതമാനമാണ് പലിശനിരക്ക്. 7.5 ശതമാനമാണ് ബാങ്കുകളിലെ വിവിധ പദ്ധതികളുടെ പലിശ നിരക്ക് . കുറഞ്ഞത് അഞ്ഞൂറു രൂപ മുതല് പരമാവധി 1.5 ലക്ഷം രൂപ വരെ ഇതില് നിക്ഷേപിക്കാനാകും. ഏഴു വര്ഷം പൂര്ത്തിയാക്കിയാല് ഭാഗികമായി നിക്ഷേപം പിന്വലിക്കാനാകും. വായ്പാ സൗകര്യവും ലഭിക്കുന്നുണ്ട്. പിപിഎഫിനെ കുറിച്ച് നിക്ഷേപകര് അറിഞ്ഞിരിക്കേണ്ട ചില പ്രധാന കാര്യങ്ങള്.

എക്കൗണ്ട് തുടങ്ങി ഏഴു വര്ഷത്തിനു ശേഷം ഭാഗികമായി പിപിഎഫ് എക്കൗണ്ടില് നിന്ന് നിക്ഷേപം പിന്വലിക്കാന് സാധിക്കും.

വര്ഷത്തില് ഒരു തവണ നിക്ഷേപം പിന്വലിക്കാനുള്ള സൗകര്യം പിപിഎഫ് നല്കുന്നുണ്ട്.

പിപിഎഫ് എക്കൗണ്ടില് നിന്നുള്ള ഭാഗികമായ പിന്വലിക്കല് നികുതി മുക്തമാണ്.

ട്രിപ്പിള് ഇ (എക്സെംപ്റ്റ്, എക്സെംപ്റ്റ്, എക്സെംപ്റ്റ്) കാറ്റഗറിയിലാണ് വരുന്നത്. അതായത് നിക്ഷേപകന് നിക്ഷേപിക്കുമ്പോഴും വരുമാനം നേടുമ്പോഴും പിന്വലിക്കുമ്പോഴും നികുതിയില് നിന്ന് മുക്തമാണ്.

പിപിഎഫില് നിന്നുള്ള എല്ലാ പേമെന്റുകളും നികുതി നിയമത്തിന്റെ വകുപ്പ് 10(22) നിയമപ്രകാരം നികുതി മുക്തമാണ്.

ക്രെഡിറ്റ് ബാലന്സിന്റെ 50 ശതമാനം വരെയാണ് പിന്വലിക്കാനാകുന്നത്.

മൈനറുടെ എക്കൗണ്ടില് നിന്നാണ് പിന്വലിക്കുന്നതെങ്കില്, മൈനറുടെ ആവശ്യങ്ങള് നിറവേറ്റുന്നതിനു വേണ്ടിയാണ് തുക പിന്വലിക്കുന്നതെന്ന് ഗാര്ഡിയന് സത്യവാങ്മൂലം നല്കണം.

മച്യുരിറ്റി കാലയളവ് കഴിഞ്ഞും (15 വര്ഷത്തിനു ശേഷവും) പിപിഎഫ് എക്കൗണ്ട് തുടര്ന്നു കൊണ്ടു കുകയാണെങ്കില് വര്ഷത്തില് ഒരു പ്രാവശ്യം തുക പിന്വലിക്കാന് അനുവദിക്കും. അഞ്ചുവര്ഷത്തെ ബ്ലോക്ക് പീരിയഡില് ബാലന്സ് തുകയുടെ 60 ശതമാനത്തില് കൂടുതല് പിന്വലിക്കാനാകില്ല.

സ്വന്തം പേരിലുള്ളതോ മൈനറുടെ പേരിലുള്ളതോ ആയ പിപിഎഫ് എക്കൗണ്ട് കാലാവധിക്കു മുന്പ് ക്ലോസ് ചെയ്യാന് അനുവദിക്കാറുണ്ട്. എന്നാല് അഞ്ച് വര്ഷം പൂര്ത്തിയാക്കിയ എക്കൗണ്ടുകള്ക്കു മാത്രമാണ് ഈ സൗകര്യം നല്കുന്നത്. സാധാരണഗതിയില് എന്തെങ്കിലും മാരകമായ അസുഖങ്ങളുടെ ചികിത്സയ്ക്കായോ ഉന്നത വിദ്യാഭ്യാസ ആവശ്യങ്ങള്ക്കായോ മാത്രമാണ് പ്രീമെച്വര് ക്ലോസിംഗ് അനുവദിക്കുന്നത്.

പ്രീമെച്വര് ക്ലോഷര് വഴി ലഭിക്കുന്ന മുതലിനും പലിശയ്ക്കും നിക്ഷേപകര് നികുതി നല്കേണ്ടതില്ല.

എക്കൗണ്ട് തുറന്ന് മൂന്നു വര്ഷം മുതല് തന്നെ വായ്പാ സൗകര്യം ലഭ്യമാണ്. രണ്ടാമത്തെ വര്ഷം എക്കൗണ്ടിലുള്ള തുകയുടെ 25 ശതമാനം വരെ വായ്പയെടുക്കാന് സാധിക്കും. അഞ്ചാമത്തെ സാമ്പത്തിക വര്ഷത്തിന്റെ അവസാനം വരെയാണ് പിപിഎഫ് എക്കൗണ്ടില് വായ്പാ സൗകര്യം ലഭിക്കുന്നത്. വര്ഷത്തില് ഒരു തവണ മാത്രമേ പിപിഎഫ് എക്കൗണ്ടില് നിന്ന് വായ്പയെടുക്കാനാകൂ.

സുകന്യ സമൃദ്ധി അക്കൗണ്ട്

ഇന്ത്യൻ സമൂഹത്തിലെ പെൺകുട്ടികളെ ശാക്തീകരിക്കാനുള്ള ശ്രമത്തിൽ ഗവൺമെൻറ് മുന്നോട്ടു വെച്ച പദ്ധതിയാണ് സുകന്യ സമൃദ്ധി പദ്ധതി , ഉയർന്ന വിദ്യാഭ്യാസത്തിനോ വിവാഹത്തിനോ , ബുദ്ധിമുട്ടില്ലാതെ മാതാപിതാക്കൾക്ക് ഈ പദ്ധതിയിലൂടെ പണം കണ്ടെത്താം. എന്നാൽ SSY സ്കീമിന്റെ ഗുണം പൂർണമായി ലഭിക്കണമെങ്കിൽ , നിങ്ങൾ ആർക്കു വേണ്ടിയാണോ പണം നിക്ഷേപിക്കുന്നത് അവളുടെ ചെറിയ പ്രായത്തിൽ തന്നെ നിക്ഷേപം ആരംഭിക്കുക.

സമീപകാലത്തെ ചെറിയ സേവിംഗ്സ് സ്കീം പലിശനിരക്കിൽ, SSY സ്കീമിന്റെ വാർഷിക പലിശ 8.5 ശതമാനമായി ഉയർത്തി. കൂടാതെ, സുകന്യ സമൃദ്ധി അക്കൗണ്ട് (ഭേദഗതി) 2018, നിയമ പ്രകാരം പ്രകാരം പദ്ധതിയുടെ ഏറ്റവും കുറഞ്ഞ നിക്ഷേപ തുക 250 യായി കുറച്ചു.മുൻപ് 1000 രൂപയായിരുന്നുകുറഞ്ഞ നിക്ഷേപ തുക. ജീവിതത്തിന്റെ എല്ലാ മേഖലകളിലും തന്റെ പെൺകുട്ടിയെ എങ്ങനെ മുൻപോട്ടു കൊണ്ട് വരം എന്ന് ആലോചിക്കുന്ന രക്ഷിതാക്കൾക്ക് ഈ പദ്ധതി നല്ലൊരു ഒപ്ഷനാണ്.

ഒന്ന് മുതൽ പത്തു വയസുള്ള പെൺകുട്ടികൾ ഉള്ള മാതാപിതാക്കൾക്ക് ഈ പദ്ധതിയിൽ നിക്ഷേപിച്ചു തുടങ്ങാം . നിക്ഷേപകർ (മാതാപിതാക്കൾ അല്ലെങ്കിൽ രക്ഷകർത്താക്കൾക്ക് ) മറ്റ് ചെറിയ ആവശ്യങ്ങൾക്കായി പണം പിൻവലിക്കാൻ കഴിയില്ല. അക്കൗണ്ട് തുറക്കുന്ന തീയതി മുതൽ 21 വർഷത്തിനു ശേഷം ആണ് സ്കീമിന്റെ കാലാവധി പൂർത്തിയാവുക. 15 വർഷത്തിനുശേഷം പദ്ധതിയിൽ കൂടുതൽ നിക്ഷേപം നടത്താൻ സാധ്യമല്ല.കൂടാതെ,പണം പിൻവലിക്കാൻ തീരുമാനിക്കുകയാണെങ്കിൽ,അത് കുട്ടിക്ക് 18 വയസ്സ് പൂർത്തിയായാൽ മാത്രമേ സാധിക്കുകയുള്ളൂ. ഈ സ്കീമിൽ നിക്ഷേപിച്ച പണം ഒരു കാരണവശാലും നിങ്ങൾക്കു നഷ്ടപ്പെടുകയില്ല.നിലവിലെ സാഹചര്യത്തിൽ ചില നിക്ഷേപങ്ങൾക്ക് അങ്ങനെ സംഭവിക്കാറുണ്ട്. കൂടാതെ സ്കീമിൽ അംഗമാണെങ്കിൽ നിങ്ങൾക്കു എല്ലാ നികുതികളിൽ നിന്നും ഇളവ് ലഭിക്കുന്നതാണ്.

ഗോൾഡ് സേവിംഗ്

ഗോള്ഡ് സേവിംഗ്സ് അക്കൗണ്ട് ഉപഭോക്ത്താക്കള് പ്യൂരിറ്റി ടെസ്റ്റിംഗ് സെന്ററില് നിന്നു കിട്ടിയ ഗോള്ഡ് ഡിപ്പോസിറ്റഡ് സര്ട്ടിഫിക്കറ്റ് ബാങ്കില് കൊടുത്താല് ഗോള്ഡ് സേവിംസ് അക്കൗണ്ട് തുറക്കാവുന്നതാണ്. അങ്ങനെ ഗോള്ഡിന്റെ അളവ് അവരുടെ അക്കൗണ്ടില് ക്രെഡിറ്റ് ആകുന്നതായിരിക്കും. ഗോള്ഡ് സേവിംഗ്സ് അക്കൗണ്ട് തുറന്ന് 30 ദിവസം കഴിയുമ്പോള് പലിശ കിട്ടിത്തുടങ്ങുന്നതായിരിക്കൂം. പലിശ നിരക്ക് തീരുമാനിക്കുന്നത് ബാങ്കാണ്. ഉപഭോക്താവിന് അക്കൗണ്ട് തുറക്കുന്ന സമയത്തു തന്നെ പണമായിട്ടു വേണമോ ഗോള്ഡ് ആയിട്ടു വേണമോ എന്ന് തിരഞ്ഞെടുക്കാവുന്നതാണ്. നിക്ഷേപകാലാവധി കുറഞ്ഞത് ഒരു വര്ഷം ആണ്. ഫിക്സഡ് ഡിപ്പോസിറ്റ് പോലെ ലോക്ക് ഇന് പിരീഡ് ഉണ്ടായിരിക്കുന്നതാണ്. 1999 ഗോള്ഡ് ഡിപ്പോസിറ്റ് സ്കീം അനുസരിച്ച് ഉപഭോക്താക്കള്ക്ക് കാപ്പിറ്റല് ഗയിന് ടാക്സ്സ്, വെല്ത്ത് ടാക്സ്സ്, ഇന്കം ടാക്സ്സ് എല്ലാം കിട്ടുന്നതായിരിക്കും. എന്നാൽ ഇതിനേക്കാൾ മെച്ചപ്പെട്ട ഓപ്ഷൻ ഗോൾഡ് ഇടിഎഫ്, ആണ് . കാരണം , ലോക്കർ ചാർജുകളോ മറ്റ് സംഭരണ ചാർജുകളും ഇല്ല. കൂടാതെ, നിങ്ങൾക്ക് ഇലക്ട്രോണിക് രൂപത്തിൽ നിക്ഷേപിക്കാൻ കഴിയും, മോഷ്ടിക്കപെടും എന്ന് പേടിക്കേണ്ടതും ഇല്ല.

ഗോള്ഡ് ഇടിഎഫ് ഗോള്ഡ് എക്ച്ചേഞ്ച് ട്രേയിഡ് ഫണ്ട്സ്സിനെയാണ് ഗോള്ഡ് ഇടിഎഫ് എന്ന് പറയുന്നത്. അതായത് ബിഎസ്ഇ, എന്എസ്ഇ പോലുളള സ്റ്റോക്ക് എക്ച്ചേഞ്ചുകളില് ലിസ്റ്റ് ചെയ്യപ്പെട്ടിരിക്കുന്ന ഒരു മ്യൂച്ച്വല് ഫണ്ടുകളാകുന്നു. ഇത് നമുക്ക് വാങ്ങാനും വില്ക്കാനും സാധിക്കും. ഒരൂ ട്രെയിഡിംഗും ഡിമാന്റ് അക്കൗണ്ടും മുഖേന ഉപഭോക്താക്കള്ക്ക് ഗോള്ഡ് ഇടിഎഫ് വാങ്ങാം. ഇതൊരു ലിക്യുഡ് ഫണ്ട് ആയതിനാല് വിപണി സമയങ്ങളില് വാങ്ങാനും വില്ക്കാനും സാധിക്കും. ഗോള്ഡ് ഇടിഎഫ് മൂന്നു വര്ഷത്തില് അധികമാകുകയാണെങ്കില് ഒരു ലോംഗ് ടേം ഇന്വെസ്റ്റ്മെന്റായി മാറും. ഇന്കം ടാക്സ്സ് സ്ലാബ് അനുസരിച്ച് ഗോള്ഡ് ഇടിഎഫ് കുറഞ്ഞ കാലയളവില് കൂടുതല് ആദായം കിട്ടുന്നതാണ്. ഇതൊരു മ്യൂച്ച്വല് ഫണ്ട് യൂണിറ്റുകള് ആയതിനാല് സ്വര്ണ്ണത്തിന്റെ 99.5% പരിശുദ്ധി പോലെ സൂചിപ്പിക്കുന്നു. നിങ്ങളുടെ എക്ച്ചേഞ്ച് ട്രയിഡഡ്ഡ് ഫണ്ടില് ഗോള്ഡ് ഒരു കിലോ ഉണ്ടെങ്കില് നിങ്ങള്ക്ക് അത് എഎംസി മുഖാന്തിരം പണം ആയിട്ട് തിരിച്ചെടുക്കാവുന്നതാണ്.

ഇക്വിറ്റി മ്യൂച്വൽ ഫണ്ടുകൾ

കുട്ടികൾക്കായി സ്വത്ത് സമ്പാദിക്കുന്നതിനായി പലപ്പോഴും ഇക്വിറ്റി മ്യൂച്വൽ ഫണ്ടുകൾ മാതാപിതാക്കൾ തിരഞ്ഞെടുക്കാറുണ്ട്. . എന്നിരുന്നാലും ഇതിന് ചില അപകടസാധ്യതകളുണ്ട്. പ്രശ്നം എന്തെന്നാൽ റിട്ടേണുകൾ ആവശ്യമായി വരുമ്പോൾ ഉള്ള സമയത്ത് ഒരു ഉറപ്പ് ഉണ്ടാകില്ല.. അപ്പോഴത്തെ വിപണി എങ്ങനെ ആയിരിക്കുമെന്നു നമുക്ക് നേരത്തെ പറയാൻ സാധിക്കില്ല .നിക്ഷേപകരില് നിന്നും കിട്ടുന്ന പണം കൂട്ടിച്ചേര്ത്ത് ഇക്വിറ്റ് ഷെയറില് ഇടുന്നതിനെയാണ് ഇക്വിറ്റ് ഫണ്ട്സ് എന്നു പറയുന്നത്. ഇത് റിസ്ക്കുളള ഒരു പദ്ധതിയാണ്. നിക്ഷേപകര് നഷ്ടം വരാതെ ശ്രദ്ധിക്കുക. റിസ്ക് എടുക്കാൻ താത്പര്യപെടുന്നവരാണ് അധികവും ഇക്വിറ്റി മ്യൂച്വൽ ഫണ്ട് തിരഞ്ഞെടുക്കാറുള്ളത്

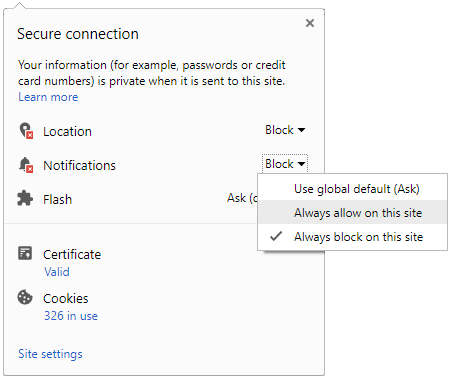

Click it and Unblock the Notifications

Click it and Unblock the Notifications